人生には、いくつもの大きなイベントがあります。

たとえば、愛する人との結婚、新しい命を迎える出産、そして子どもの未来を支える教育など…。

これらのライフイベントは、私たちにとってかけがえのない瞬間であり、人生をより豊かにしてくれるものです✨

しかし、その一方で—

こうしたイベントには、まとまったお金が必要になるのも現実です💸

「結婚式にいくらかかる?」「出産に備えて何を準備すべき?」「大学までにどれだけ貯めればいいの?」

そんな不安や疑問を感じたことがある方も多いのではないでしょうか。

この記事では、ライフイベントごとに必要となる平均的な費用や、無理のない貯蓄方法をわかりやすく解説していきます📝

将来の不安を「見える安心」に変えるために、今からできることを一緒に考えていきましょう🌱

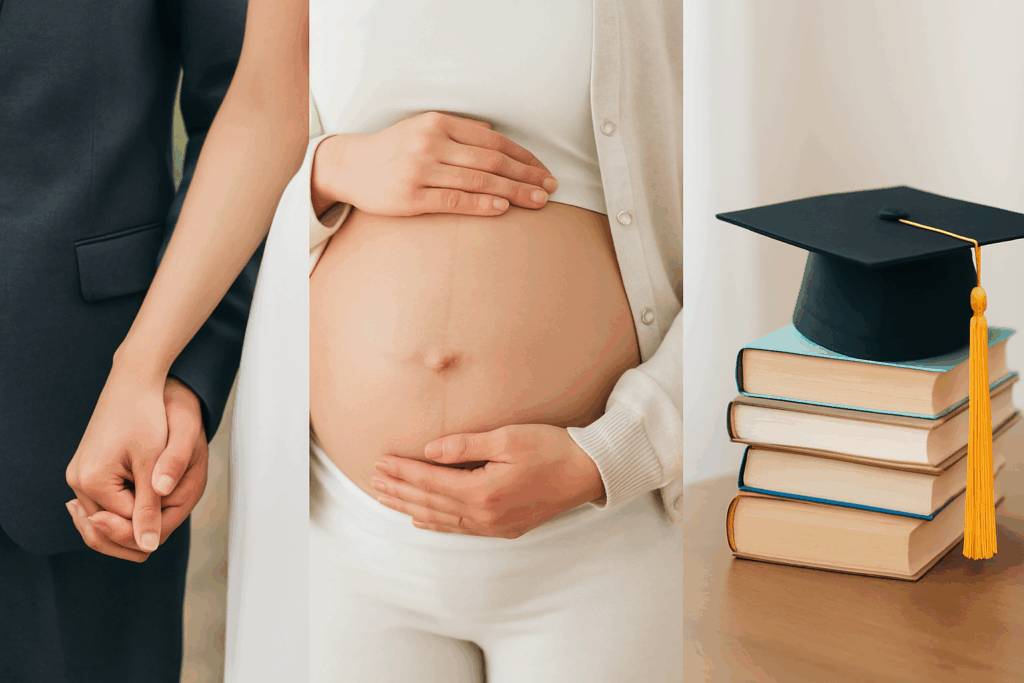

👰 結婚資金:新生活のスタートを支える準備

結婚は人生の中でも特に華やかで幸せなイベントのひとつ✨

しかし、その裏では多くの費用がかかることも事実です。

「理想の式を挙げたいけど、予算が足りない…」そんな悩みを抱えるカップルも少なくありません。

💒 結婚にかかる主な費用

- 挙式・披露宴:約250〜350万円(会場費、料理、衣装など)

- 新婚旅行:約30〜60万円(国内外の行き先や日数により変動)

- 新生活の準備:約50〜100万円(家具・家電・引っ越し費用など)

▶️ 合計すると、約350〜500万円が必要になるケースもあります。

ただし、ご祝儀や両家の援助がある場合は、自己負担が軽減されることもあります💡

📆 目標に合わせた貯蓄のコツ

- 目標時期:2〜3年後を目安に設定

- 月々の貯蓄額:毎月5〜7万円程度を積み立てると安心

- ボーナス活用:年間でまとまった資金を確保しやすい

👛 ポイント:

結婚に向けた貯金は、共通口座やペア貯金アプリなどを使って2人で楽しみながら計画的に進めるのがおすすめです!

将来の夢を語り合いながら、一緒に目標を立てることで絆も深まります💑

🔧 節約アイデア&工夫

- 👗 ドレスやタキシードはレンタルを検討

- 📷 写真・動画撮影は外部業者の持ち込みを比較検討

- 🎁 引き出物やプチギフトもネット注文でコストダウン

こうした工夫をすることで、費用を抑えつつ理想の結婚式を実現できます🎉

🤱 出産資金:新しい命を迎えるために

赤ちゃんを授かるという奇跡は、人生の中でも特別な瞬間✨

楽しみと喜びがあふれる一方で、「出産にはどれくらいお金がかかるの?」と不安を感じる方も多いのではないでしょうか🤔

🍼 出産にかかる主な費用

- 妊婦健診:約5〜10万円(補助券を利用しても自己負担あり)

- 出産費用:約40〜60万円(分娩・入院費含む、地域や病院により差)

- 育児用品の準備:約20〜50万円(ベビーベッド、ベビーカー、哺乳瓶など)

🧾 合計すると、妊娠〜出産までに 60〜100万円程度 の資金が必要になることが多いです。

ただし、各種補助制度を上手に活用することで、負担を大きく減らすことができます😊

🏥 利用できる公的サポート

- 💴 出産育児一時金:原則42万円(健康保険から支給)

- 👶 出産手当金:勤務先の健康保険から、産休中の所得補償

- 🏛️ 自治体の補助:妊婦健診の費用助成や、ベビー用品支給制度など

🧡 ポイント:

出産のタイミングや病院の種類によって費用が変わるため、事前に出産予定の医療機関に確認しておくと安心です。

また、分娩予約時に前金が必要な病院もあるので注意しましょう。

👛 出産費用の貯め方・管理法

- 📅 妊娠判明から出産までの約10か月で積立

→ 月々1〜2万円程度の計画的な貯蓄で十分対応可能 - 🏦 専用口座で管理:「ベビー貯金」として分けると安心

- 💳 クレジットカード活用:医療費控除やポイント還元を意識

👨👩👧 出産はスタート地点。生まれてからの育児にもお金がかかるため、出産後の生活費や育児資金も同時に意識しておくことが大切です🌸

🎓 教育資金:未来への投資

子どもの成長は何よりの喜びですが、それと同時に「将来どれくらい教育費が必要になるのだろう?」という不安もつきものですよね📚

教育資金は、家庭の将来設計に大きく関わる重要なテーマです。早めに備えることで、子どもの選択肢を広げ、親としても安心してサポートできます👨👩👧👦

📊 教育費の目安(1人あたり)

| 教育段階 | 公立 | 私立 |

|---|---|---|

| 幼稚園(3年) | 約70万円 | 約160万円 |

| 小学校(6年) | 約190万円 | 約960万円 |

| 中学校(3年) | 約145万円 | 約420万円 |

| 高校(3年) | 約135万円 | 約290万円 |

| 大学(4年・自宅外) | 約540万円 | 約1,200万円 |

💡 総額:すべて公立でも約1,000万円以上、私立を選ぶと2,000万円を超えることもあります。

特に大学費用は、学費+仕送り+生活費が重なり、最も高額になるため、計画的な準備がカギです。

💼 教育資金の準備方法

- 🏦 学資保険:満期時にまとまった資金が得られ、万一の備えにも

- 📈 つみたてNISA:長期運用で大学進学資金を積立てたい家庭に◎

- 💳 児童手当の活用:毎月の給付をそのまま貯蓄・投資に回すのが有効

- 🧾 教育ローン・奨学金:どうしても足りない場合のセーフティネット

🎯 ポイント:

子どもが小さいうちからコツコツ始めることが最大のメリット。

毎月5,000円〜1万円程度でも、18年間で100万〜200万円の貯蓄が可能になります📅

🎒 教育費の貯金管理のコツ

- 📁 教育費専用口座を作り、ほかの生活費と分けて管理

- 📉 定期的に教育費の見直しや将来予測を行う

- 💬 夫婦で教育方針を共有し、進路や学費に対する意識を揃える

未来ある子どもたちに、「やりたいことを我慢させない選択肢」を与えるために、早いうちから準備を始めましょう🌱

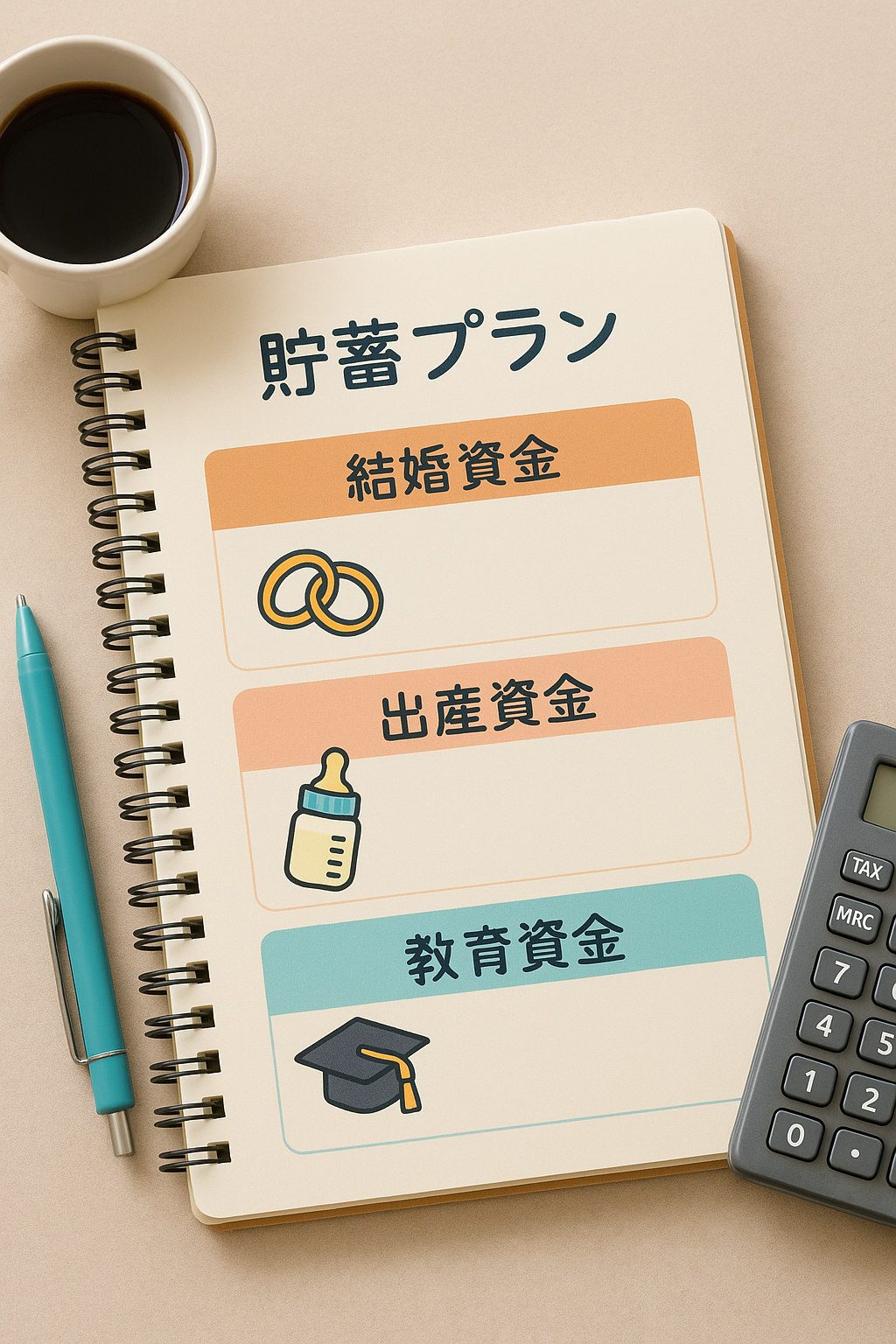

📊 貯蓄プランを立てるための3つのステップ

「結婚」「出産」「教育」など、人生の大きなイベントには、しっかりとした資金準備が不可欠です💡

ここでは、将来のライフイベントに備えるための貯蓄プランを立てる際に押さえておきたい、基本の3ステップをご紹介します📘

✅ ステップ①:ライフイベントを洗い出し、時期と目標金額を明確にする

まずは、これから予想されるライフイベントをリストアップしましょう📝

「いつ頃、どんなイベントがあるのか?」を可視化し、その都度いくら必要になるかを具体的に見積もることが第一歩です。

- 👰 結婚 → 2〜3年後、300万円

- 🤱 出産 → 5年後、80万円

- 🎓 教育資金(大学)→ 18年後、1000万円

📌 ポイント:未来のイベントがぼんやりしていると、貯蓄も漠然としてしまいます。

エクセルや家計管理アプリなどを活用して「イベント年表」を作成するのもおすすめです✨

✅ ステップ②:目標に向けた月々の貯蓄額を設定し、自動で積み立てる

目標金額と時期が決まったら、逆算して月々の貯蓄額を算出します。

そして、それを「先取り貯金」として毎月自動で積み立てる仕組みを作ることで、無理なく継続できます💰

例えば、3年後に300万円を貯めたいなら:

➡️ 300万円 ÷ 36か月 = 月83,000円の貯蓄が目安になります。

📎 便利な方法:

- ⏳ 銀行の「定期積立」口座を活用する

- 📱 自動積立機能のある家計アプリを活用

- 💳 給与天引き制度がある職場ならそれも利用

✅ ステップ③:年に1回は見直し!状況変化に応じて柔軟に調整

収入の増減、出産、転職、引っ越しなど、ライフスタイルの変化は貯蓄計画にも大きな影響を与えます。

年に1回は「イベントの優先度」「目標金額」「達成状況」をチェックし、必要に応じて修正を加えましょう🔍

🔁 見直しの例:

- 収入が増えた → 月の積立額を5,000円増やす

- イベントの延期 → 無理のないペースに修正

- 教育費の相場が変化 → 目標金額を再設定

🔑 継続のカギは“柔軟性”です。

完璧を目指すより、「できることから少しずつ」を意識して続けましょう🌟

📌 おすすめの貯蓄・投資方法

ライフイベントの資金を効率よく準備するには、ただ「貯金する」だけではなく、目的や期間に応じて適切な方法を選ぶことが大切です💡

ここでは、目的別におすすめの貯蓄・投資方法をわかりやすくご紹介します。

💰 定期預金:安全性重視で確実に貯めたい人に

銀行に一定期間お金を預けて、決まった利率で増やす最もシンプルでリスクの少ない方法。

「貯蓄が苦手」「元本割れは絶対イヤ」という方には安心です。

- 🟢 メリット:安全性が高く、確実に貯まる

- 🔴 デメリット:金利が非常に低いため、資産の増加は期待できない

- 📌 向いている人:1〜2年以内に使う予定の資金を確実にキープしたい方

📈 つみたてNISA:教育資金や老後資金の長期形成に

金融庁が推奨する少額投資制度で、年間40万円までの投資が非課税になるお得な制度。

特に「10年以上先に使う予定の資金」には最適です。

- 🟢 メリット:長期的に運用すれば、預金よりも高い利回りが期待できる

- 🔴 デメリット:元本割れのリスクがある/短期では増えにくい

- 📌 向いている人:教育資金、老後資金などを10〜20年かけて準備したい方

🏦 学資保険:万が一に備えながら教育資金を計画的に準備

契約時に設定した満期(多くは子どもの18歳)に合わせて、保険会社がまとまったお金を支給してくれる保険型商品。

親に万が一のことがあった場合でも保険料が免除される仕組みもあり、安心感は抜群です。

- 🟢 メリット:確実な積立+保障がセットで安心

- 🔴 デメリット:途中解約すると元本割れすることがある

- 📌 向いている人:教育資金を堅実に準備したい/保険の保障も必要な方

💳 児童手当の積立:実質“もらえるお金”をそのまま未来へ

児童手当(0〜15歳までに毎月支給される国の制度)をそのまま使わず、専用口座に積立していく方法。

中学卒業までで最大約200万円になるため、教育資金の土台として非常に有効です。

- 🟢 メリット:日々の家計に負担をかけずに貯められる

- 🔴 デメリット:別口座で管理しないとつい使ってしまう可能性も

- 📌 向いている人:児童手当をそのまま貯蓄に回せる家計の方

📝 最後に:目的と期間で使い分けるのがコツ!

「どの方法が一番良いのか?」ではなく、貯めたい目的・使う時期・リスク許容度によってベストな手段は変わります。

例えば、「2年後の結婚資金」なら定期預金、「15年後の教育費」ならつみたてNISAや学資保険が理想的です。

🎯 うまく組み合わせて、着実に夢をかなえる“貯蓄体質”を身につけていきましょう🌟

✅ まとめ:準備は早いほど安心!

結婚・出産・教育といったライフイベントは、どれもかけがえのない瞬間であると同時に、計画的な資金準備が成功のカギとなります🔑

「まだ先のことだから…」と後回しにせず、早いうちからコツコツ積み立てておくことで、将来の不安を減らし、気持ちにも余裕が生まれます😊

ライフスタイルや目標に合わせて、自分に合った貯蓄・投資方法を選び、無理のないペースで始めることが大切です。

今日が、あなたの「人生資金計画」のスタートになるかもしれません📅✨

未来の安心は、今の行動から。さあ、できることから始めてみましょう!🌱